メキシコ向けサプライチェーンの実務を、制度変更で崩さないために

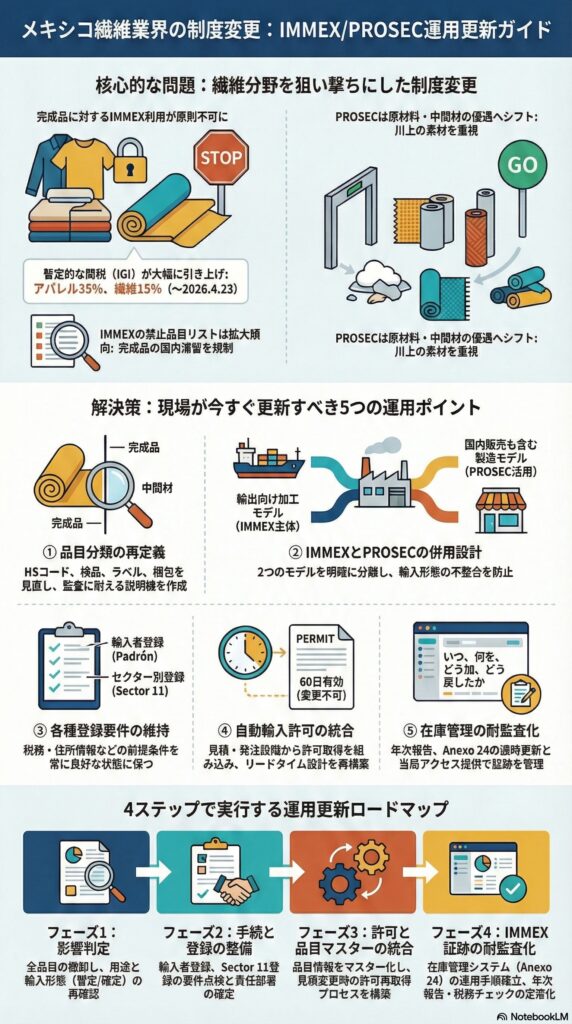

メキシコで繊維・アパレルの製造や輸出入を行う企業にとって、IMMEXとPROSECはコスト構造を決める中核制度です。ところが2024年末以降、繊維・アパレル分野を名指しする形で、関税(IGI)の一時引き上げと、IMMEXによる完成品の一部取扱い制限が制度として明文化され、運用設計を更新しないと、輸入可否や納期、原価、監査対応に連鎖的な影響が出やすい環境に変わりました。

本稿では、繊維分野の現場で起きやすい論点に絞り、何が変わり、何を更新すべきかを、ビジネス判断に落ちる形で整理します。

1. まず整理したいIMMEXとPROSECの役割分担

制度名はセットで語られがちですが、目的と効き方は別物です。誤解したまま設計すると、制度の「穴」ではなく「地雷」を踏みます。

IMMEXとは何か

IMMEXは、輸出を前提にメキシコ国内で製造やサービス提供を行う企業に対し、原材料や部材などの投入物を関税負担を抑えて受け入れやすくする枠組みとして説明されます。運用の肝は、輸入したものを適正用途に使い、所定の期限内に戻す(輸出やリターン等で整理する)ことです。

そして、制度は近年「使い方」を強く問う方向へ動いています。完成品を入れて国内に滞留させるような運用が問題視され、IMMEXの取消しや取締りが実際に公表されています。

PROSECとは何か

PROSEC(セクター別振興プログラム)は、指定セクターの生産者が、特定の原材料・中間材・機械等を輸入する際のIGIを優遇する制度です。PROSECには「繊維・アパレル」セクターが明記されており、繊維関連の品目が対象に含まれます。

重要なのは、PROSECはIMMEXの代替ではないという点です。IMMEXが「輸出加工のための一時輸入」を軸に設計されるのに対し、PROSECは「対象品目の輸入関税率そのものを低くする」設計です。国内販売を含むビジネスでも使われる余地があり、逆に言えば、IMMEXで通らなくなった領域をPROSECで置き換える発想は、ケースによっては有効ですが、制度目的と輸入形態(暫定か確定か)を揃えないと成立しません。

2. 繊維分野で押さえるべき運用更新の核心

ここからが本題です。現場の設計を変えるべき「制度の変化」を、繊維分野に絞って押さえます。

更新点1 2024年12月19日、繊維・アパレルに対する関税引き上げとIMMEX制限が明文化

2024年12月19日付の政令で、繊維・アパレル分野に対して次の方針が示されています。

一時的な関税(IGI)引き上げ

IMMEXで「完成品」の一時輸入を原則不可にする方向

制度文面には、輸入と輸出(リターン)の数量ギャップが記載されており、運用実態を根拠に「戻っていない」ことが問題視されている点が読み取れます。

ビジネス上の含意はシンプルです。

更新点2 PROSECは繊維分野で品目追加が続いている

PROSEC側も動いています。2024年8月の改正では、繊維・アパレル産業(セクターXX)に関連する品目として、高強力ポリエステル糸などに関する関税分類が追加されています。

これは「関税優遇の対象が、川上の素材や工業用テキスタイルへ拡張・調整されている」ことを示唆します。繊維分野の競争力や供給網の強化を狙う政策の流れとして、原材料や中間材に寄せた投資判断と相性が良い一方、完成品の輸入を薄利で回すモデルとは、制度設計の方向がズレていきます。

更新点3 IMMEXの「禁止品目リスト(Anexo I)」は広がる傾向

2025年8月の改正では、完成品の靴(章64の一部)がAnexo Iに追加され、IMMEXでの一時輸入ができない品目が拡大しました。

3. 現場が更新すべき運用ポイント

制度の変更点を知っても、運用に落ちていなければ意味がありません。ここでは、繊維分野の企業が更新すべき論点を、失敗パターンから逆算してまとめます。

1 品目分類と「完成品」「裁断生地」の境界管理をやり直す

2024年12月の政令は、完成品として扱われる領域と、裁断生地として扱われる領域を明確に意識した書きぶりです。

・実物はほぼ完成品なのに、社内マスター上は中間材扱い

対応は、単にHSコードを見直すだけでは不十分です。

2 IMMEXとPROSECの併用設計を再構築する

完成品に近いものをIMMEXで回していた企業は、モデルを2つに分けて考えると整理が速いです。

・輸出向け加工モデル

・国内販売も見据えた製造モデル

この切り分けが曖昧なまま、現場が同じ品目を同じ手順で処理し続けると、輸入形態の不整合が起き、結果として関税・IVA・監査対応の三重苦を招きます。

3 輸入者登録とSector 11の要件を「前倒し」で固める

メキシコでは輸入者としての登録(Padrón)が前提になります。SATの案内では、RFCが有効であること、e.firmaが有効であること、税務義務の履行状況が良好であること、住所が確認可能であること等が要件として示されています。

ここで重要なのは、登録そのものよりも、登録維持の前提条件です。

4 繊維・アパレルの自動輸入許可(Permiso Automático)は運用設計が必須

繊維・アパレルでは、自動輸入許可が絡む場面が出ます。公開されている手続情報では、次が重要ポイントです。

・許可の有効期間は60日で、内容変更はできない

つまり、自動許可は「申請して終わり」ではなく、見積や発注の段階で、単価・原産国・品名・分類が固まっていないと、運用が詰みます。

実務設計としては、営業が値決めをした後に貿易が慌てるのではなく、

なお、VUCEMの手続マニュアルでも、申請のステップや添付書類をPDFで提出する流れが示されています。申請の属人化を防ぐため、社内手順書の更新対象にする価値があります。

5 IMMEXの在庫管理と年次報告は「監査前提」で作り直す

IMMEXは、在庫管理と証跡が崩れた瞬間に、制度メリットが裏返ります。

・年次報告

・要件維持

・在庫管理システム(Anexo 24)

そして、取締りの動きも現実に進んでいます。公式発表の中で、制度を悪用して完成品を国内販売している疑いを理由に、IMMEXの取消しを進めている旨が示されています。

繊維分野の運用更新とは、要するに次の問いに答えられる状態を作ることです。

4. すぐに使える運用更新ロードマップ

最後に、実務に落とすための手順を、社内プロジェクトとして回しやすい形にまとめます。

フェーズ1 影響判定

・自社が扱う全品目を、章61〜63や関連する寝具類の領域に照らして棚卸しする

フェーズ2 手続と登録の整備

・Padrón登録の前提条件(RFC、e.firma、納税状況、住所)を点検する

フェーズ3 許可と品目マスターの統合

・自動輸入許可が必要な品目について、インボイス、スペイン語訳、原産国、単価、品名をマスター化する

フェーズ4 IMMEX証跡の耐監査化

・Anexo 24の更新時間、オンラインアクセス、当局対応の手順を、ITと貿易で共通理解にする

結び

繊維分野のIMMEX/PROSEC運用更新は、制度の要約を覚えることではありません。

制度変更はコスト要因にもリスク要因にもなりますが、逆に言えば、先に運用を更新した企業ほど、納期の読みと原価の安定を取り戻しやすくなります。メキシコの繊維ビジネスを続けるなら、いまは制度対応を「一回限りの対応」ではなく、運用の常態に組み込むタイミングです。

VIDEO