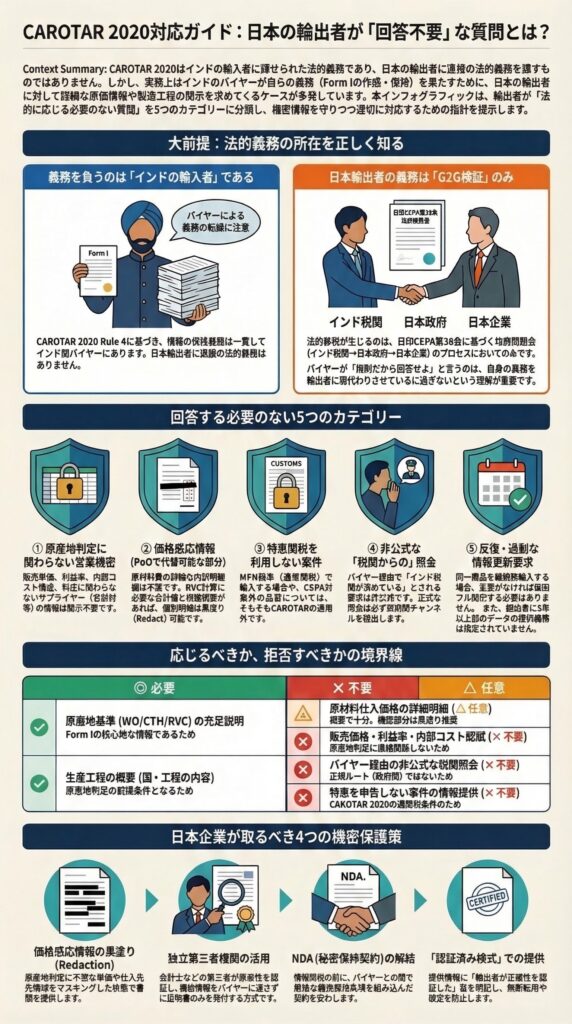

CAROTAR 2020の法的義務はインド側輸入者(バイヤー)に課せられたものであり、日本輸出者に直接の法的義務を課す規定はありません。 したがって、バイヤーからの要求すべてに応じる法的必要はなく、回答不要な質問は明確に区別できます。elplaw+1

大前提:法的義務の所在

CAROTAR 2020 Rule 4の義務主体は一貫して「importer(インド輸入者)」です。indiafilings+1

- インド側バイヤーが「Form Iを作成・保持する義務」を負う。elplaw+1

- 日本輸出者はインド税関に対して直接の法的義務を負わない。elplaw+1

- 日本輸出者の法的義務が生じるのは、日印CEPA Article 38に基づくG2G検証(政府間照会)のプロセスであり、インドのバイヤーからの直接要求に対してではない。elplaw

つまり構造上、バイヤーが「CAROTAR 2020の要件だから回答せよ」と言っても、それはバイヤー自身の義務を輸出者に転嫁しようとしているに過ぎない、という法的読み方が成立します。elplaw+1

回答する必要のない質問(カテゴリー別)

カテゴリー①:コスト・価格情報に踏み込む質問

バイヤーからよく来る要求の中で、最も応じる必要性が低いのがこのカテゴリーです。elplaw+1

- 原材料の仕入れ単価・仕入れ先との取引価格(材料の原産国・HS分類とは別の話)

- 製品の製造原価・コスト構造(BOM単価明細)

- サプライヤーとの取引条件(支払条件・値引き率等)

- 利益率・社内移転価格

ELP Law(インド大手法律事務所)のExporter向けQ&Aでも、「価格センシティブな情報は原産地基準の立証に不要な範囲で黒塗り(redact)してよい」と明示されています。 QVC計算のために必要な情報は「非原産材料の合計値」であり、個別コスト明細ではありません。elplaw

カテゴリー②:原産地証明の根拠を超える製造工程の詳細

- 生産工程の技術的詳細・製法特許・ノウハウに関わる情報

- 品質管理工程・検査基準の詳細(原産判定に不要な範囲)

- 製品設計・図面・仕様書(原産地規則の要件外)

**必要なこの問いは実務上非常に重要なポイントを突いています。CAROTAR 2020の法的義務主体はインド輸入者であり、日本輸出者には同規則上の直接的な法的義務はありません。 そのため「応じる必要がない質問」と「応じることが推奨される質問」を明確に切り分けることが、日本企業のリスク管理の核心です。elplaw+1

大前提:CAROTAR 2020における義務の帰属

CAROTAR 2020のRule 4は、原産地情報の保持義務をインド輸入者に課しており、日本輸出者・生産者に対して直接の義務を課す規定は存在しません。 日本企業への情報提供要請は「輸入者からの協力依頼」であり、「法律上の義務への服従」ではありません。 この構造を輸出者側が正確に理解していないと、過剰開示のリスクを招きます。elplaw+3

回答する必要のない質問(5カテゴリー)

カテゴリー①:原産地判定に直接関係しない営業機密

原産地基準(WO/CTH/RVC)の充足を証明するために不必要な情報は、開示義務がありません。elplaw+1

- 販売単価・利益率・内部コスト構造:RVC計算に必要なのは原材料の仕入価格(CIF or Ex-works)と完成品FOB価格の大枠であり、製品の利益率や社内コスト配賦の詳細を開示する必要はありません。elplaw

- 非原産材料以外のサプライヤー情報全体:原産性判定に関わらないサプライヤー(包装資材、工場消耗品等)の取引先・契約条件の開示は不要です。elplaw

- 競合他社との比較情報・将来の製品開発情報:CAROTAR Form Iが求めるのは「当該輸入品の原産性情報」のみです。elplaw

カテゴリー②:価格感応情報であってPoO(旧CoO)で代替できる部分

ELP Lawの輸出者向けQ&Aでは「Sensitive documents should be clearly marked as confidential. Exporters may also consider redacting any price sensitive information that may not be necessary to establish the origin criteria.」と明示しています。 具体的には:elplaw

- 原材料費の詳細な内訳明細(品目別・仕入先別の金額)は、RVC計算の合計値と根拠概要で足り、明細を逐一開示する必要はありません。elplaw+1

- 完成品の取引価格(バイヤーへの販売価格):FOB価格はPoO(旧CoO)に記載されており、それ以上の価格情報開示は不要です。elplaw

カテゴリー③:CAROTAR適用対象外の案件に関する問い

- 特恵関税を申告しない場合のForm I提出要求:CAROTAR 2020はFTA特恵申告を行う場合にのみ適用されます(Rule 3(1) 柱書)。 バイヤーが特恵を利用せずMFN税率で輸入するなら、Form I情報の提供義務はそもそも発生しません。indiafilings+1

- 日印CEPA対象外品目への問い:適用協定の品目適格性がそもそもない場合(除外品目、関税割当外等)も同様です。elplaw

カテゴリー④:インド税関が直接輸出者に問い合わせる性格の情報

CAROTAR 2020 Rule 5の検証フロー上、インド税関が原産地を確認したい場合の正規ルートは「インド税関 → インドCBIC → 相手国の指定機関(日本側では経済産業省・商工会議所等)→ 日本輸出者」という政府間チャンネルです。 したがって:bangalorecustoms.gov+1

- インド税関を名乗るバイヤー経由の非公式照会:税関が直接バイヤー経由で輸出者に回答を求めるのは正規手続きではありません。正式な税関照会は政府間ルートで届くものであり、バイヤー経由の「税関に提出するから情報くれ」という要求に対し、輸出者が直接応じる義務はありません。bangalorecustoms.gov+1

- 輸出者のビジネス上の行為(pricing policy、貿易条件の決め方等)への問い:原産地規則とは無関係です。elplaw

カテゴリー⑤:反復・過剰な情報更新要求

ELPのQ&Aでは「同一商品を継続的に輸入している場合、最初に共有した情報を基本とし、変更がある場合のみ更新情報を提供すれば足りる」という実務的整理が示されています。elplaw+1

- 毎回のコンサイメントに対して毎回同一のコスト計算書の再提出要求:CAROTAR Rule 8(1)は反復輸入への合理的運用を示唆しており、変更のない同一商品に対する毎回のフル開示要求には応じる必要はありません。elplaw

- 3年以上前のデータの追証要求:Form I保管義務期間は5年(Bill of Entry日付起算)ですが、これはインド輸入者側の義務であり、輸出者が同期間の過去記録を提供する義務を定めた規定はCAROTAR上には存在しません。indiafilings

応じるべき質問との境界線(対照表)

| 問いの性格 | 応じる必要 | 根拠・判断軸 |

|---|---|---|

| 原産地基準(WO/CTH/RVC)の充足説明 | ◎必要 | Form I「basic minimum information」の核心 elplaw |

| 原産・非原産材料の概要(HS・原産国・大枠の価値) | ◎必要 | Form I Part B の記載根拠 elplaw |

| 生産工程の概要(どの国でどういう工程か) | ◎必要 | 原産地判定の前提 elplaw |

| 直接輸送要件の確認書類(B/L等) | ◎必要 | CAROTAR Rule 3(1)(b) |

| 原材料仕入価格の詳細明細(取引先別・品目別全件) | △任意 | 概要で足り、機密部分はRedact可 elplaw |

| 販売価格・利益率・内部コスト配賦の詳細 | ✗不要 | 原産地判定に不必要 elplaw+1 |

| 原産地と無関係のサプライヤー契約内容 | ✗不要 | CAROTAR適用外 elplaw |

| 将来品・他品目の情報 | ✗不要 | 本件PoOの対象外 elplaw |

| バイヤー経由の非公式「税関からの」要求 | ✗不要 | 正規チャンネルは政府間ルート bangalorecustoms.gov+1 |

| 特恵を申告しない案件へのForm I提供 | ✗不要 | CAROTAR適用対象外 elplaw+1 |

日本企業が取るべき実務対応(機密管理の視点)

ELP Law文書では、輸出者の機密保護策として以下を推奨しています。elplaw+1

- 独立第三者機関(独立認証機関・会計士等)による原産性証明書の発行:機密情報をバイヤーに直接渡さずに、原産性だけを第三者が認証する方式。バイヤーはその証明書をForm Iの根拠として使える。elplaw

- NDA(秘密保持契約)の締結:バイヤーとの契約に機密保持条項を組み込んだうえで情報提供。elplaw+1

- 価格感応情報の黒塗り(Redaction):原産地判定に不必要な部分(単価、仕入先価格の明細等)をマスキングした形で提供。elplaw

- 「認証済み様式」での提供:提供情報は輸出者が「正確である旨を認証した」旨を明記し、無断転用・改変を防ぐ。elplaw

一言でまとめると:「原産性を証明するために必要最小限の情報」は応じるべきですが、「ビジネス機密のうち原産地判定に直接関係しない情報」「特恵申告をしない案件への情報」「政府間チャンネル外の非公式税関照会」については、日本輸出者はCAROTAR 2020上の義務として応じる必要はありません。

免責事項

本資料は一般的な情報提供を目的としており、法的助言・税務上の助言を構成するものではありません。インドの税関規則は随時改正されるため、内容が現行規定と異なる場合があります。個別案件への対応については、インド法に精通した専門家にご相談ください。本資料への依拠により生じた損害について、作成者は責任を負いません。