米国の相互関税制度において、税率そのものより「エントリーで何をどう申告するか」が実務上の成否を分けます。

特に日本は、日米合意の実装により「合計15%」ロジックとChapter 99コード体系が段階的に切り替わり、過去の手順のままでは過払い・申告エラー・還付遅延が発生しやすい状況です。

CBPはCSMS等でエントリー方法のガイダンスを段階的に更新しており、本稿では「現行ルール」をビジネス実務視点で整理します。

制度の流れ:更新タイムライン

2025年4月5日 0:01 (ET)

相互関税の基本運用が開始。Chapter 99による申告が実務ルール化され、エントリーにはChapter 99の二次分類が必須に。

2025年7月22日

トランプ大統領が日米間の枠組み合意を発表。日本からの輸入品に対する相互関税率を15%とすることで合意。

2025年8月7日 0:01 (ET)

国別税率(Annex I)へ移行。日本を含む国別の9903.01.xx体系から9903.02.xx体系に切替。輸送中貨物向けの経過措置(10%扱い・9903.01.25等)も提示。

2025年9月4日

日米合意を実装する大統領令(EO 14345)により、日本向け税率ロジックが「MFN(Column 1)を含めて合計15%」に変更され、8月7日以降のエントリーに遡及適用。

2025年9月16日 0:01 (ET)

日本向けの新コード9903.02.72/9903.02.73がACEに展開。旧コードからの切替と遡及修正の手順が明確化。自動車・自動車部品向けの9903.94.40〜9903.94.43も同日実装。

2025年9月23日

Replacement dutyの申告方法が更新(CSMS #66319804)。9903.02.73や9903.94.41/.43について「Column 1分と差分を分けてChapter 99側に載せる」現行手順が明示。

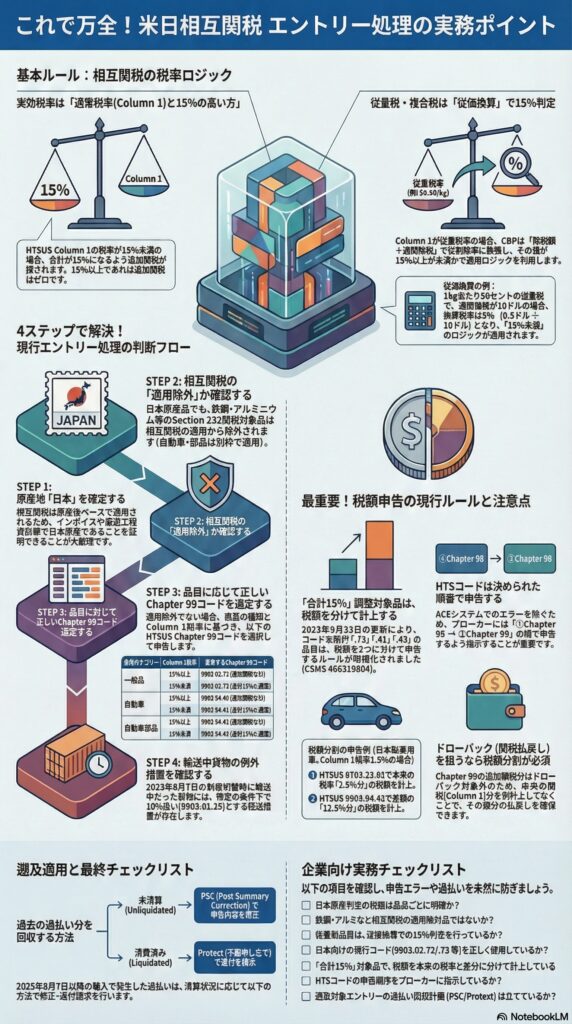

まず押さえる税率ロジック

日本品の基本ロジック

日本原産品の相互関税は、HTSUS Column 1(一般税率)が15%以上なら追加ゼロ、15%未満なら合計が15%になるよう調整されます。

簡潔に言えば、「実効税率はColumn 1と15%の高い方」です。

従量税・複合税の扱い

Column 1が従量税や複合税の場合、CBPはColumn 1税額を通関価格で割って従価換算し、その換算税率が15%以上かどうかでロジックを判定する方針を明示しています。

例:1kgあたり50セントの従量税で、通関価格が10ドルの場合、従価換算税率は5%(50セント÷10ドル)となります。

現行エントリー処理:判断ステップ

1. 原産地「Japan」の確定

相互関税は原産地ベースで適用されるため、原産地判定が曖昧なままHSだけを先に固めるとChapter 99との整合が崩れます。

日本原産であることを、インボイス記載、製造工程、原産地証明などで説明可能な状態にしておくことが前提です。

2. 相互関税の対象外かを先に確認

日本原産でも、Section 232対象など相互関税の適用外とされる領域があります。

鉄鋼、アルミニウム、銅に関するSection 232関税の対象品は、相互関税から除外されます(ただし、後述の自動車・自動車部品は別枠で15%ロジックが適用)。

3. 一般品(自動車等以外)のChapter 99選定

日本原産の一般品に対する相互関税は、Column 1が15%以上の場合は9903.02.72(追加ゼロ)、15%未満の場合は9903.02.73(合計15%に調整)の2択です。

このロジックは、2025年8月7日 0:01以降の輸入に遡及して適用されるため、それ以前の申告分を含めた棚卸しと修正が必要です。

4. 自動車・自動車部品の特則

日本原産の自動車・自動車部品については、Section 232側で「合計15%ロジック」が組まれ、専用のHTSUS 9903.94.40〜.43を使用します。

自動車(乗用車・ライトトラック):

- Column 1が15%以上:9903.94.40

- 15%未満(合計15%):9903.94.41

自動車部品:

- Column 1が15%以上:9903.94.42

- 15%未満(合計15%):9903.94.43

5. 輸送中例外(8月7日前船積み・10月5日まで通関)

8月7日の国別税率切替時、すでに輸送中の貨物向けに、10月5日までの経過措置が設定されています。

要件を満たす貨物については、相互関税率ではなく10%扱いとし、9903.01.25を用いる整理が示されています。

「現行ルール」の肝:税額をどこに載せるか

1. Chapter 99の申告は必須

相互関税の実装以降、対象貨物であれば必ずChapter 99の二次分類を少なくとも1つ申告することが求められます。

適用対象なら対象コード、例外なら例外コード(9903.01.25等)を申告する設計で、Chapter 1〜97だけでは不完全と見なされます。

2. Replacement dutyの申告方法(2025年9月23日更新)

日本向けでReplacement dutyとされるのは、以下のコードです:

- 9903.02.73(一般品で合計15%)

- 9903.94.41/.43(自動車・部品で合計15%)

CSMS #66319804では、これらReplacement dutyの申告方法が更新され、Column 1分と15%との差分をChapter 99側に計上し、Column 1分はChapter 1〜97側で計上する方式が明示されました。

9903.02.73の申告方法:

- Column 1分の税額をChapter 1〜97で計上

- 差分(15%到達分)をChapter 99側に計上

9903.94.41/.43の申告方法: 自動車・部品についても同様に、Column 1分を車両・部品側(Chapter 87等)に、差分をChapter 99側に載せる

例: HTSUS 8703.22.01(Column 1税率2.5%)の日本製自動車の場合

- 8703.22.01で2.5%分の税額を計上

- 9903.94.41で12.5%(15% – 2.5%)分の税額を計上

3. ドローバックを狙う場合の設計

Section 232部分はドローバック対象外という前提のもと、Column 1部分のみドローバックを確保したい場合、税額の載せ方を意図的に分ける必要があります。

CBPは日本車の例として、Column 1分を車両側に、差分(15%到達分)をChapter 99側に計上する方法を示しており、ドローバック運用企業はこの設計を事前に通関フローへ織り込む必要があります。

ACEエラーと紐づけ崩れを防ぐポイント

1. HTSの並べ順(Sequencing)

複数のChapter 98/99コードを併用する場合、CBPはHTSの並べ順を明示しています。

基本順序:

- Chapter 98

- Chapter 99の追加関税(301 → フェンタニル関連 → 相互関税 → 232などの順)

順番が違うだけでACEがエラーとなったり、税額紐づけが崩れる典型例があるため、ブローカー指示書に順番を明記しておくことが重要です。

2. 税額の紐づけ(同一行で混ぜない)

CBPは、複数HTSUSを同一エントリー行で申告する場合、税額を正しいHTSUSに紐づけ、別HTSUSと合算しないことを求めています。

Replacement dutyでColumn 1分と差分を分けて計上する考え方も、この「税額を正しいHTSUSに紐づける」という思想を徹底するための運用です。

3. 米国原産コンテンツ20%以上の扱い(該当時)

相互関税では、20%以上の米国原産コンテンツを含む場合、その部分を除外するために行分割を求める設計があり、該当時は2行に分けて申告(HTSUS 9903.01.34を使用)する必要があります。

インボイスの書き方からブローカー指示書まで一体で設計しないと、実務上の行分割が崩れやすいため注意が必要です。

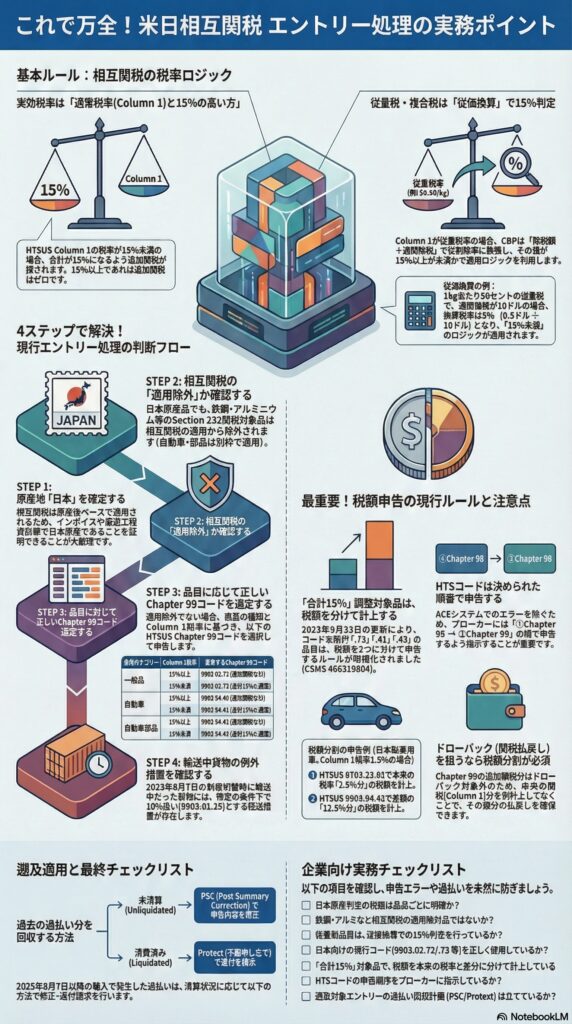

遡及適用と過払い回収:PSC・Protestの整理

日米合意の実装により、2025年8月7日以降の輸入について、新ロジックでの遡及適用が発生します。

その結果、「正しいHTSUS見出しと税率ロジック」でエントリーを再設計し、過払い分を回収する局面が避けられません。

CBPは、修正と還付の導線を次のように整理しています:

未清算(Unliquidated)で既に見積税額を納付済み: Post Summary Correction(PSC)で税率・Chapter 99コード等を更新し、還付を得る。

清算済み(Liquidated): 19 U.S.C. 1514に基づくProtestで還付を求める。

Replacement dutyの載せ方を誤った可能性: CSMSでは、PSCでエントリー情報を更新するよう促されており、誤った行設計を放置しないことが推奨されています。

キャッシュフローへの影響が大きいため、「どのエントリーが、どのロジックで、どのコードに載っているか」を早期に棚卸しできるかが勝負です。

企業向けチェックリスト(最低限)

☑ 日本原産判定の根拠を、品目単位で説明できる状態か

☑ 当該品目が相互関税適用除外(鉄鋼・アルミ・銅のSection 232品など)に該当しないか先に判定しているか

☑ Column 1が従量税・複合税の品目で、従価換算による15%判定を落としていないか

☑ 9903.02.72/.73、9903.94.40〜.43など、日本向けの現行コードを正しく使い分けているか

☑ 9903.02.73や9903.94.41/.43で、Column 1分と差分を分けた「現行の載せ方」になっているか(PSC対象エントリーが残っていないか)

☑ HTS並べ順(98→99、301→フェンタニル→相互→232…)を、ブローカー指示書に明記しているか

☑ 8月7日前船積み・10月5日まで通関の輸送中例外貨物(9903.01.25等)を取りこぼしていないか

☑ 遡及対象エントリーについて、清算状況に応じてPSCとProtestのどちらで回収するかを仕分け済みか

おわりに

相互関税の実務は、「税率はいくらか」よりも、Chapter 99を軸にしたエントリー設計と遡及対応の設計が主戦場です。

2025年9月23日のガイダンス更新では、特に9903.02.73等のReplacement dutyについて、税額をどの行・どのコードに載せるかまで踏み込んで整理されました。

まずは、自社の対米輸出品を「一般品」「自動車・部品」「Section 232対象(相互関税除外)」「輸送中例外」に棚卸しし、ブローカーの申告ロジックと社内マスタを最新CSMS準拠で統一することが、最短で効果が出る一手となります。

参考資料:

- Executive Order 14345 (September 4, 2025)

- Federal Register Notice (September 16, 2025)

- CSMS #66319804 (September 23, 2025)

- CSMS #66242844

- 19 U.S.C. 1514