輸出入ビジネスで怖いのは、コストが後から増えることです。関税は「輸入した時点で確定」と思われがちですが、実務では事後調査や制度上の仕組みにより、後日に追加で請求されたり、逆に還付されたりします。日本でも、輸入後の申告ミスなどに対して修正や更正の手続が用意されており、一定期間さかのぼって是正が起こり得ます。(税関総合情報)

このときに社内外の揉め事を最小化する鍵が、契約書に「日付」を明確に書き切ることです。単に契約書の右上に日付がある、という話ではありません。どの日付を基準に、誰が、どの範囲の関税増減を負担するのかを、争点になる前に決めておく、という意味です。

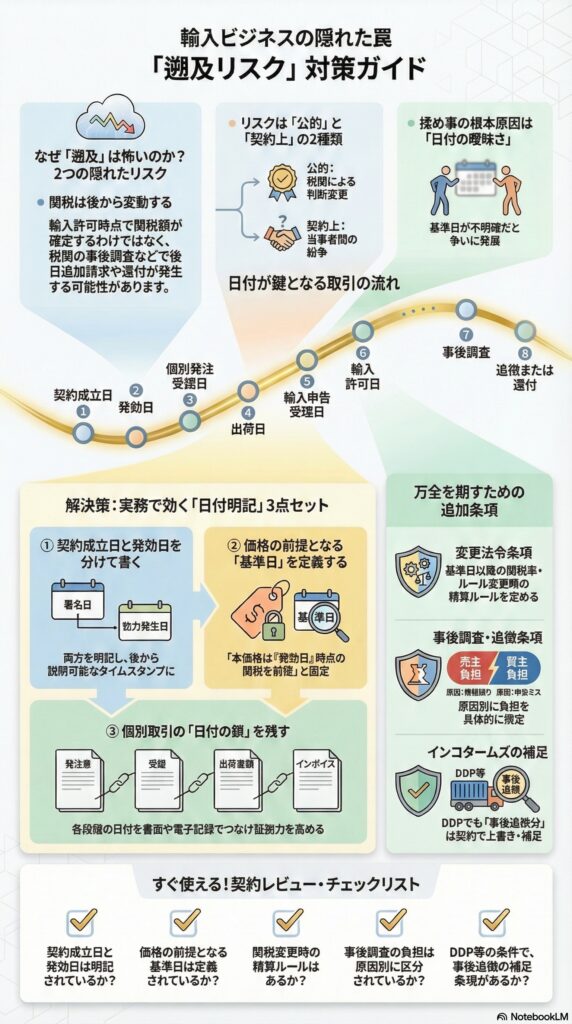

そもそも「遡及」で起きること

遡及リスクは大きく2つに分かれます。

1つ目は公的な遡及です。税関の事後調査でHSコードや原産地、課税価格の判断が変わり、追加納税や追徴が発生するケースです。日本の輸入手続でも、輸入許可後に申告内容の訂正や更正が問題になる場面は珍しくありません。(税関総合情報)

2つ目は貿易契約上の遡及です。追加関税が発生したとき、当局に対して法的に支払義務を負うのは通常「輸入者」ですが、その費用を売主と買主のどちらが負担するかは契約次第です。契約が曖昧だと、結局「どちらが悪いか」「見積に入っていたか」で長期化します。

なぜ「日付」が重要なのか

関税や税関手続は、日付で動く場面が多いからです。代表例だけでも、次のように基準日が複数あります。

・契約締結日、発効日(いつ成立し、いつ効力が出たか)

・個別発注日(PO発行日、受諾日)

・船積日、B/L日付、到着日

・輸入申告の受理日、輸入許可日

・当局の措置の発効日、調査開始日、暫定税率の適用開始日

さらに、反ダンピングなどの貿易救済では、一定条件下で暫定措置の適用開始より前の輸入にさかのぼって最終税を課す枠組みが、国際ルール上も想定されています。最大90日前までの遡及が論点になり得る、というのが典型です。(wto.org)

つまり、契約書に日付が曖昧だと、社内で「この取引はいつの前提で値決めしたのか」を説明できず、社外では「どの時点以降の関税増減を相手に請求できるのか」が争点化します。

実務で効く「日付明記」3点セット

契約書では、次の3つをセットで明記するのが実務的です。

1. 契約成立日と発効日を分けて書く

署名日と効力発生日がズレる契約は多いです。だからこそ分けて書きます。

例:契約成立日、発効日、適用開始日

電子署名でも紙でも構いませんが、後で説明可能なタイムスタンプになる形を推奨します。

2. 価格の前提日を定義する

関税増減を価格に反映する基準日を契約で固定します。ここが曖昧だと、相手は「見積時点で織り込めたはず」と主張しがちです。

例:本価格は「発効日」または「個別発注受諾日」時点の関税・税制を前提とする

3. 個別取引の「日付の鎖」を残す

基本契約だけ日付があっても、個別取引がメールや口頭で流れると証拠が弱くなります。POと受諾、出荷書類、インボイスの各日付がつながるように、契約で「個別取引は書面または電子記録で確定する」と決めておくと強いです。

追加関税が来たときに揉めない条文の考え方

日付明記とセットで入れたいのが「誰が負担するか」を決める条文です。ポイントは、当局に対する法的責任と、取引当事者間の負担を切り分けることです。

1. 変更法令条項

関税率や課税ルールの変更が、基準日以降に発効した場合の精算ルールを決めます。

・基準日

・増減額の算定方法

・通知期限

・証憑(当局通知、計算書、通関書類)の提示義務

2. 事後調査・追徴条項

事後調査で追加納税が発生したときの負担を決めます。ここは原因別に分けると運用しやすいです。

・売主が提供した情報(原産地情報、品目情報、価格構成)の誤りに起因する追徴は売主負担

・買主側の申告や運用ミスに起因する追徴は買主負担

・共同で防御・不服申立を行う場合の費用負担と主導権

日本でも輸入後の訂正や更正の枠組みがあり、一定期間内に追加納税や還付が起こり得るため、契約上の整理が効きます。(税関総合情報)

3. インコタームズの穴埋め

インコタームズは通関や税の責任分担に影響します。例えばDDPは売主が輸入通関や輸入税の負担側に寄る設計です。(academy.iccwbo.org)

ただし、インコタームズだけでは「事後に追徴された分」まで自動的に整理できないことがあるため、契約で上書き・補足するのが安全です。

図で押さえる、日付と遡及の関係

取引の時間軸はだいたい次の順で進みます。

契約成立日 → 発効日 → 個別発注受諾日 → 出荷日 → 輸入申告受理日 → 輸入許可日 → 事後調査 → 追徴または還付

このうち、税関手続の基準日は「申告受理日」や「輸入許可日」など制度ごとに異なります。EUでも、申告受理日が基準になる考え方が整理されています。(Taxation and Customs Union)

だからこそ契約では、当事者間での精算基準日を明確にし、証拠として残る日付を鎖のようにつなげるのが有効です。

すぐ使える社内チェック項目

最後に、契約レビュー時の最小チェック項目をまとめます。

・契約成立日、発効日が明記されているか

・価格の前提日が定義されているか

・関税等の変更が起きた場合の精算ルールがあるか

・事後調査や追徴が起きた場合の負担区分が原因別に書かれているか

・POと受諾、出荷書類、インボイスの記録を保存する運用になっているか

・DDPなど輸入側責任が重い条件では、事後追徴まで含めた補足条項があるか(academy.iccwbo.org)

まとめ

遡及は「税関が悪い」「制度が難しい」だけで片付けられません。実務では、遡及が起きた瞬間に問題になるのは、誰が負担するか、どの時点の前提で値決めしたか、という契約の論点です。

契約書の「日付明記」は、単なる形式ではなく、遡及リスクを取引コストに変えて管理するための装置です。契約成立日と発効日、価格の前提日、個別取引の日付の鎖。この3点を揃えるだけで、いざという時の交渉力と社内説明力が大きく変わります。

注記:本記事は一般的な情報提供であり、個別案件の法的助言ではありません。実際の契約条項や紛争対応は、貴社の取引形態と相手国制度に即して専門家に確認してください。