2026年2月13日、米国トランプ政権による鉄鋼・アルミ関税の一部引き下げ報道が世界の市場を揺るがしました。しかし、政権当局者は即座にこれを否定し、現行の関税は維持される姿勢を示しています。この流動的な状況は、日本企業のビジネス戦略に重大な影響を及ぼし続けています。本稿では、最新の米国鉄鋼・アルミ関税動向と日本企業が直面する課題、そして実効性のある対応策について詳しく解説します。reuters+1

米国鉄鋼・アルミ関税の現状

現行の関税率と適用範囲

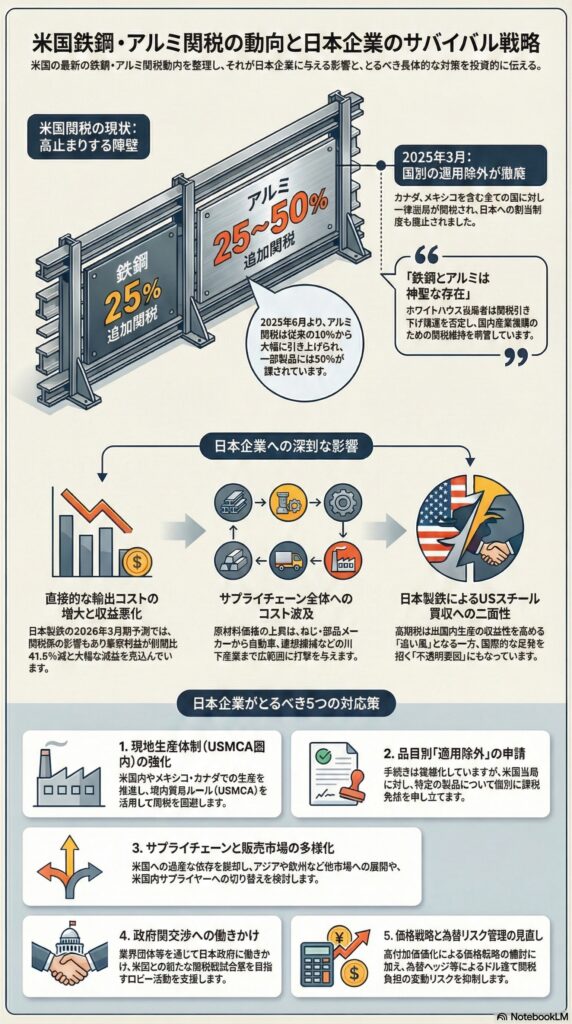

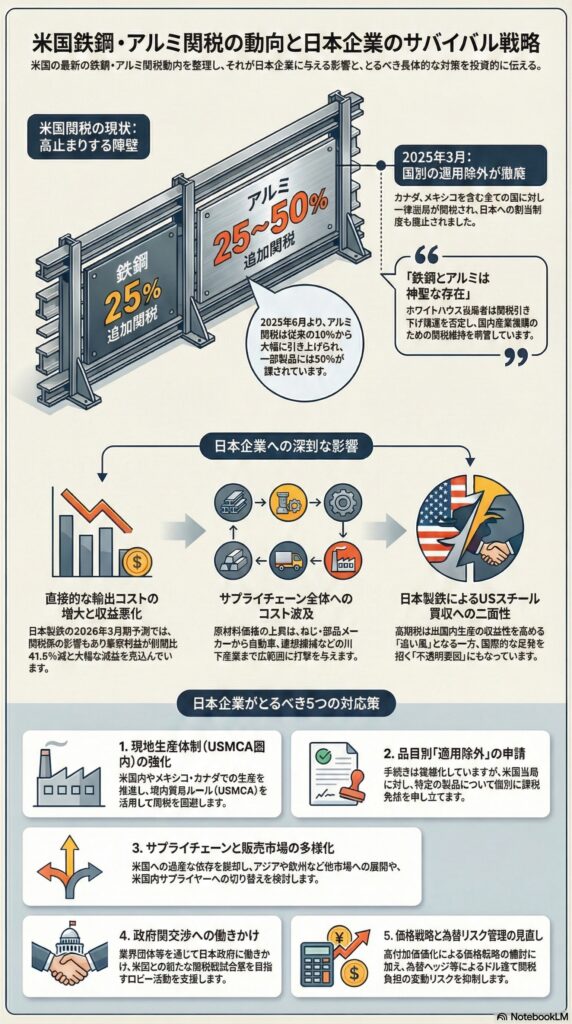

米国は1962年通商拡大法232条に基づき、国家安全保障を理由として鉄鋼・アルミニウム製品に追加関税を課しています。この232条は、特定製品の輸入が米国の安全保障に脅威を与えると判断される場合、政権に追加関税などの輸入制限措置を発動する権限を認める条項です。jetro.go+2

第一次トランプ政権下の2018年3月に導入された当初の関税率は、鉄鋼製品25パーセント、アルミ製品10パーセントでした。しかし、2025年6月4日、トランプ大統領は鉄鋼・アルミニウム製品にかける追加関税を50パーセントに引き上げると発表し、即日発動しました。この措置により、鉄鋼関税は25パーセントに据え置かれたものの、アルミ関税は10パーセントから25パーセントに引き上げられ、さらに一部は50パーセントとなりました。rieti+4

2025年3月12日からは、国や地域別に設けられていた適用除外が廃止され、一律適用が開始されました。これにより、カナダやメキシコなど従来は除外されていた国々も関税対象となり、日本に対する関税割当制度も撤廃されました。iti+1

最新動向:関税引き下げ報道と政権の否定

2026年2月13日、英紙フィナンシャル・タイムズは、トランプ政権が鉄鋼・アルミニウム製品に対する一部関税の引き下げを計画していると報じました。報道によれば、米商務省と米通商代表部が鉄鋼・アルミ関税の対象製品リストを見直しており、一部品目は課税を免除する一方で、特定製品に絞って国家安全保障に関する調査を開始する計画があるとされました。reuters+3

しかし、ホワイトハウス当局者は即座に反論し、トランプ大統領が公式に発表しない限り、鉄鋼やアルミニウム、派生製品に対する広範な関税は変更されないと言明しました。ナバロ大統領上級顧問は報道を否定し、トランプ政権にとって鉄鋼とアルミは「神聖」という認識を示しました。[jp.reuters]

ベセント財務長官も、関税措置に修正があるかどうかは「大統領の決定次第」と強調しており、現時点では何ら具体的な変更はないとしています。この一連の混乱は、政権内部での検討が進められている可能性を示唆していますが、最終決定権はトランプ大統領にあり、状況は極めて流動的です。reuters+2

関税導入の背景と目的

トランプ政権が鉄鋼・アルミ関税を強化する背景には、米国内製造業の保護と雇用創出という明確な政策目標があります。トランプ大統領は2025年5月30日、USスチールの工場での演説で「関税を50パーセントにしたら、海外の鉄鋼製品がもうフェンスを乗り越えることは不可能になる」と述べ、国内産業保護の姿勢を鮮明にしました。[diamond]

大統領布告では、従来の関税のもとでは国防需要に必要な生産稼働率を実現し維持することができなかったと、関税率引き上げの理由が説明されています。2000年以降、過剰な輸入が国産品に代替し、米国鉄鋼産業の稼働率低下、失業、赤字操業などをもたらしたことが問題視されており、国内産業の稼働率80パーセントを可能にする水準での輸入制限が提言されてきました。nri+1

日本企業への影響

直接的な影響:輸出コストの増加

米国向けに鉄鋼・アルミ製品を輸出する日本企業は、関税による直接的なコスト増に直面しています。日本製鉄は2026年3月期の連結業績予想で、事業利益が前期比41.5パーセント減の4000億円、純利益は42.9パーセント減の2000億円と大幅な減益を見込んでいます。同社は米政権の関税政策について「当社への間接的な影響は甚大」としつつ、どの程度業績に響くかは現時点で把握困難としています。dlri+1[youtube]

日本からの対米鉄鋼輸出は、関税により競争力が著しく低下しています。試算によれば、NIEsや日本への影響は大きく、日本の対米輸出は大幅なマイナス寄与となっています。一方、アルミニウムについては、日本からの対米輸出額が相対的に小規模であるため、日本経済全体に与える影響は鉄鋼ほど深刻ではないとの分析もあります。nri+1

間接的な影響:サプライチェーン全体への波及

鉄鋼・アルミ関税の影響は、直接輸出する企業だけでなく、川下産業にも広範に及んでいます。米国内で製造を行う日系企業は、原材料コストの上昇により生産コストが増加し、価格競争力が低下するリスクにさらされています。jetro.go+1

建設、自動車、産業機械などの業界では、鉄鋼・アルミ製品を利用した製造コストが上昇する可能性が指摘されており、米国シンクタンクのケイトー研究所は「米国経済、特に製造業にとっては大きな損失を招くことになる」と懸念を示しています。[jetro.go]

日本国内のねじ・部品関連メーカーも例外ではありません。自動車・自動車部品産業、機械・機械部品産業、特に鉄鋼・アルミニウムを原材料とするメーカーに大きな打撃を与えています。トランプ関税の悪影響は、直接米国に輸出していない企業にも、取引先企業を通じて間接的に波及しています。[fukasawa.co]

日本製鉄によるUSスチール買収への影響

日本製鉄によるUSスチール買収構想は、鉄鋼関税の引き上げにより新たな局面を迎えています。トランプ大統領は、日本製鉄がUSスチールに140億ドル(約2兆円)を投資することに触れ、「10万人を超える雇用が生まれ、ピッツバーグは『鉄の町』として世界から再び尊敬される」と語りました。[diamond]

採算割れが懸念されていた日鉄の巨額投資への疑問は、「輸入品排除」の「鉄鋼50パーセント関税」で払拭される可能性があります。関税により海外の鉄鋼製品が事実上締め出されることで、米国内生産の収益性が向上し、投資の採算が取れる環境が整いつつあります。[diamond]

しかし、この関税の2倍引き上げは世界の強い反発を招いており、買収計画の先行きは依然として不透明です。[diamond]

日本企業の対応策

現地生産体制の強化

トランプ関税の影響を回避・軽減するため、自動車やFA(ファクトリーオートメーション)といった大手メーカーの中には、米国内での生産体制強化や現地化の推進に踏み切った企業があります。米国内で生産することで、輸入関税の影響を受けずに米国市場に製品を供給できるためです。[fukasawa.co]

また、メキシコやカナダなどのUSMCA域内生産を行うことで、米国への輸出時の関税軽減や回避を図る戦略も有効です。USMCA(米国・メキシコ・カナダ協定)の原産地規則を満たせば、域内での貿易は関税の対象外となるためです。[fukasawa.co]

適用除外措置の申請

トランプ第一次政権時における鉄鋼・アルミへの課税や対中追加関税の場合と同様に、日本企業は米国政府に対して品目別に適用除外措置を申請するという受け身的な対応を選ばざるを得ないことが予想されます。[iti.or]

しかし、2025年3月12日以降、国や地域別の適用除外が廃止されたため、個別企業が品目ごとに適用除外を申請するプロセスは以前よりも複雑化しています。米国税関・国境警備局が公表したガイダンスに従い、通関申告の際に含有する鉄鋼・アルミ材の価格および重量などを詳細に申告する必要があります。[jetro.go]

サプライチェーンの多様化

米国依存度を下げるため、販売先市場の多様化を図ることも重要な戦略です。アジア、欧州、中南米など、米国以外の成長市場への展開を強化することで、特定市場への過度な依存によるリスクを軽減できます。

また、原材料調達先の多様化も検討すべきです。鉄鋼・アルミの調達を米国内のサプライヤーに切り替えることで、関税の影響を回避できる可能性があります。ただし、米国内の鉄鋼・アルミ価格は関税により上昇しているため、コスト面での詳細な分析が必要です。

政府間交渉への期待と企業の働きかけ

日本は、トランプ第一次政権時において、232条に基づく鉄鋼・アルミへの関税賦課に対して報復措置を打ち出しませんでした。その後、日米両政府は2022年2月、鉄鋼製品の一部について一定の割当量まで日本からの輸入に対して関税を免除する関税割当を導入することで合意しましたが、この制度も2025年3月に撤廃されました。jetro.go+1

今後、日本政府が米国政府と新たな交渉を行い、関税の軽減や例外措置を獲得できるかが焦点となります。企業としては、業界団体を通じて日本政府に働きかけ、政府間交渉を後押しすることが重要です。

為替リスク管理と価格戦略の見直し

関税増加分を価格に転嫁できるかどうかは、各企業の市場での競争力に左右されます。付加価値の高い製品や代替困難な技術を持つ企業は、価格転嫁が比較的容易ですが、汎用品を扱う企業にとっては厳しい状況です。

また、為替変動も収益に大きく影響します。円安が進めば、ドル建ての関税負担は相対的に軽減されますが、逆に円高が進めば負担が増加します。為替ヘッジなどのリスク管理手法を活用することも検討すべきです。

今後の展望と不確実性

政策変更の可能性

2026年2月の報道が示すように、トランプ政権内部では関税政策の見直しが検討されている可能性があります。中間選挙に向けた物価高対策として、一部品目の関税引き下げが政治的に必要になる可能性も指摘されています。bloomberg+2

しかし、ホワイトハウス当局者やナバロ上級顧問の発言からは、鉄鋼・アルミ産業保護への強いコミットメントが読み取れます。トランプ大統領が「国家と経済の安全保障に極めて重要な国内製造業、特に鉄鋼とアルミの生産の再活性化について、妥協することは決してない」と述べていることから、大幅な関税引き下げは期待しにくい状況です。[jp.reuters]

国際的な反発と報復措置のリスク

米国の鉄鋼・アルミ関税は、世界貿易機関(WTO)のルールに違反する可能性があり、国際的な反発を招いています。鉄鋼やアルミの輸入が増加したからといって、国家安全保障が脅かされるという議論はいかにも極論であって、鉄鋼輸出国はこれに全く納得していないのが実情です。rieti+1

第一次トランプ政権時には、鉄鋼・アルミ輸出国が強く反発し、対抗措置やWTOへの紛争付託の可能性を表明しました。韓国は、この232条措置の圧力の下で自動車市場アクセスを米国に有利に改定し、さらに拘束力はないものの米国が長年要求してきた為替操作禁止条項を挿入することで米韓FTA再交渉が妥結し、鉄鋼製品の輸出自主規制を飲まされました。[rieti.go]

今後も各国からの報復関税やWTO紛争が激化する可能性があり、貿易環境全体が不安定化するリスクがあります。

長期的なビジネス環境の変化

米国の保護主義的な通商政策は、グローバルサプライチェーンの再構築を促しています。企業は短期的な関税回避策だけでなく、長期的な視点でビジネスモデルの変革を迫られています。

デジタル化や自動化による生産効率の向上、高付加価値製品へのシフト、新興市場の開拓など、多角的な戦略が求められます。また、地政学リスクの高まりにより、サプライチェーンのレジリエンス(強靭性)を高めることも重要な経営課題となっています。

まとめ

米国の鉄鋼・アルミ関税は、2026年2月時点で鉄鋼25パーセント、アルミ25〜50パーセントという高水準が維持されており、一部引き下げの報道は政権により否定されています。日本企業は直接的な輸出コスト増に加え、サプライチェーン全体への波及効果により厳しい経営環境に直面しています。jetro.go+2[youtube]

対応策としては、米国内生産の強化、USMCA域内生産の活用、適用除外申請、サプライチェーンの多様化、政府間交渉への働きかけなど、多角的なアプローチが必要です。政策の不確実性が高い中、企業は柔軟な戦略立案と迅速な意思決定が求められています。iti+1

トランプ政権の通商政策は今後も流動的であり、最新情報の継続的な収集と分析、そして状況変化に応じた機動的な対応が、ビジネスの成否を分ける鍵となるでしょう。

免責事項:本記事は2026年2月15日時点の公開情報に基づいて作成されたものであり、情報の正確性や完全性を保証するものではありません。米国の通商政策は流動的であり、今後変更される可能性があります。実際のビジネス判断においては、最新の公式情報を確認し、専門家のアドバイスを受けることをお勧めします。本記事の内容に基づいて行われた判断や行動について、筆者および発行者は一切の責任を負いかねます。