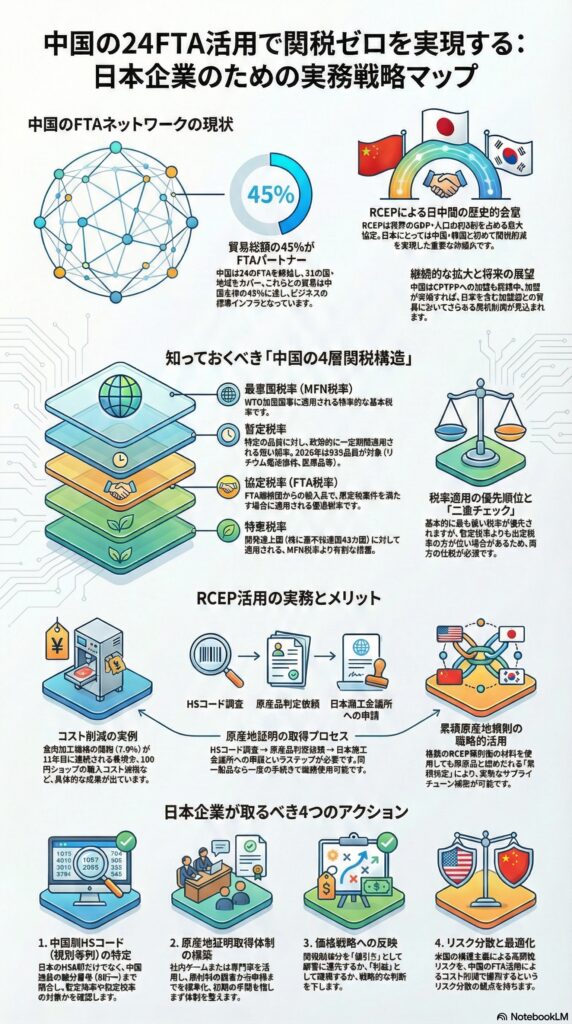

中国は2026年も、31の国・地域と締結した24の自由貿易協定(FTA)に基づく協定税率を継続適用しています。この協定ネットワークによる貿易額は、中国の貨物貿易総額の45%を占めるまでに拡大しており、グローバルに展開する日本企業にとって、戦略的に活用すべき重要な制度インフラとなっています。news.livedoor+1

本記事では、中国のFTA戦略の全貌、協定税率の仕組み、そして日本企業が具体的にどう活用すればコスト競争力を高められるのかについて、実務に直結する視点から詳しく解説します。

中国のFTA戦略が生み出す巨大な経済圏

世界貿易の45%をカバーする協定ネットワーク

2026年1月時点で、中国は31の国・地域と24の自由貿易協定を締結しています。国務院報道弁公室が2025年の貿易活動状況について開いた記者会見では、自由貿易パートナーとの貨物貿易額が中国の貨物貿易総額に占める割合が45%に達していることが明らかにされました。recordchina+1

この数字は、中国にとってFTA活用が例外的な特例措置ではなく、通常のビジネスプロセスに組み込まれた標準的な貿易手法となっていることを意味します。日本企業が中国市場で競争力を維持するには、この協定ネットワークを理解し、積極的に活用することが不可欠です。

34の貿易パートナーとの多層的な関係

中国が締結している24のFTAは、34の貿易パートナーをカバーしています。これには、ASEAN10カ国、日本、韓国、オーストラリア、ニュージーランドが参加するRCEP(地域的な包括的経済連携)協定が含まれます。news.nifty+3

RCEPは2022年1月1日に発効し、世界のGDP、貿易総額、人口の約3割を占める地域の大型協定となっています。日本企業にとっては、日中間で初めて関税削減が実現した歴史的な枠組みであり、これまで活用できなかった対中輸出での関税メリットを享受できるようになりました。[jetro.go]

継続的に拡大する協定範囲

中国のFTA戦略は静的なものではなく、継続的に拡大しています。2026年1月には中国が31の国・地域との協定を保有していると報じられましたが、これは以前の報告から増加しており、今後もさらなる拡大が見込まれます。news.livedoor+1

中国は2021年にCPTPP(包括的及び先進的な環太平洋パートナーシップ協定)への加盟を要請しており、これが実現すれば、日本を含むCPTPP加盟国との貿易における関税削減が一層進むことになります。日本企業は、こうした動向を注視しながら、中長期的なサプライチェーン戦略を構築する必要があります。[jipfweb]

関税制度の基本構造を理解する

中国の関税率は4つの階層で構成される

中国の輸入関税制度は、複数の税率が階層的に設定されており、条件に応じて最も有利な税率が適用される仕組みです。具体的には、次の4つの税率が存在します。beecruise.co+1

最恵国税率(MFN税率)は、WTO加盟国または中国と相互関税協定を結んでいる国からの輸入品に適用される基本的な税率です。これが標準の関税率となります。[beecruise.co]

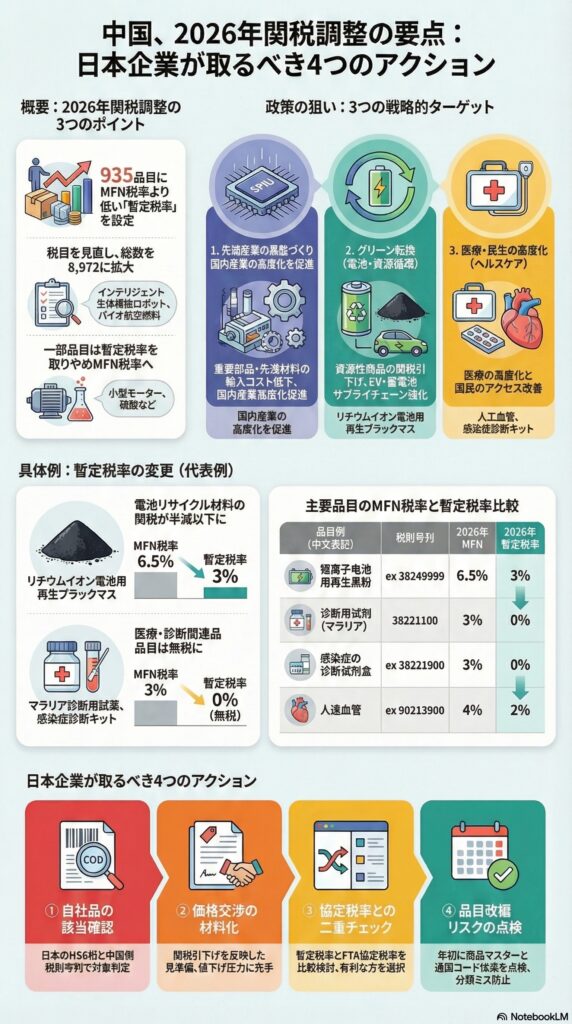

暫定税率は、最恵国税率が適用される国・地域からの輸入品に対して、政策目的に沿って特定の品目に限定し、一定期間だけ低い税率を適用するものです。2026年は935品目に暫定税率が設定されています。global-scm+2

協定税率は、中国と特定の国・地域との間の貿易協定や関税優遇協定に基づく関税率です。FTA締結国からの輸入品で、原産地要件を満たす場合に適用されます。digima-japan+1

特恵税率は、中国との間で関税特恵協定を締結している開発途上国に適用される、最恵国税率よりも有利な特例措置です。2026年も、最不発達国43カ国には100%の品目で無税待遇が維持されています。afpbb+2

税率適用の優先順位

実務上、重要なのは税率の優先順位です。複数の税率が適用可能な場合、基本的には最も低い税率が優先されます。ただし、協定税率を適用するには原産地証明が必要であり、暫定税率には品目の条件がありますので、単純に税率の数字だけで判断することはできません。[import-tiger]

中国は2026年も、24のFTA等に基づく協定税率の適用を継続しており、暫定税率より協定税率の方が低い品目も普通に起こり得ます。このため、暫定税率だけに注目するのではなく、原産地要件を満たすなら協定税率の方が有利なケースを見逃さないことが重要です。global-scm+2

RCEP協定を活用した実践的コスト削減戦略

RCEP協定がもたらす具体的なメリット

RCEP協定は、ASEAN10カ国、日本、中国、韓国、オーストラリア、ニュージーランドの15カ国が参加する広域FTAです。日本にとって、中国および韓国との間で初めて関税削減が実現した点が最大の特徴です。wikipedia+1

日本の対中輸出では、品目によって関税率や削減スケジュールが異なりますが、多くの品目で段階的な関税削減が進んでいます。日本の場合、ASEAN・オーストラリア・ニュージーランド、中国、韓国の3つに譲許内容が分かれており、同一の原産品について相手国ごとに異なる税率が適用されることがあります。[customs.go]

実際の企業活用事例

RCEPの活用は、理論だけでなく実際のビジネスで成果を上げています。ジェトロが2022年3月に公開した情報によれば、発効からわずか2カ月で4,000件超のRCEP活用が報告されており、日本企業の間で急速に浸透していることがわかります。[jetro.go]

食肉加工機械を中国に輸出するワタナベフーマック(愛知県名古屋市)の事例では、現在7.0%の関税率がかかる製品について、RCEP協定の発効後、段階的な関税削減を経て11年目に撤廃されることが見込まれています。同社によれば、「最終的に7%の値上げをせずにすむと考えると、逆に大きな値引きにはなると考えられる」としています。[jetro.go]

中国や韓国から日本への輸入についても、100円ショップのダイソーを運営する大創産業(広島県東広島市)が「輸入全体の大きな割合を占めているなか、RCEPを使うことによって減免税の効果が大きい」と活用を進めています。[jetro.go]

原産地証明の取得プロセス

RCEP協定の恩恵を受けるには、原産地証明が必要です。これは「その製品が日本で原産性を持っている(原産品である)」ことを証明する手続きです。[shigyo.co]

具体的なプロセスは以下の通りです。まず、原材料のHSコードを調査し、原産品判定依頼申請書を作成します。次に、原産性を示す資料や申請書を作成し、日本商工会議所へ申請します。日本商工会議所への手数料は無料です。[shigyo.co]

RCEP協定国内にて同じHSコード、同製品にて生産者の変更がない場合は、一度だけの手続きで今後の輸出時にも使用できます。特定原産地証明書の発給申請は、原産品判定依頼により原産品として判定された産品の輸出者が行います。jcci.or+1

暫定税率と協定税率の二重チェックが生む競争優位

2026年の935品目暫定税率引き下げ

中国は2026年1月1日から、935品目についてWTO最恵国税率(MFN)より低い暫定輸入税率を適用しています。対象には、リチウムイオン電池用再生ブラックパウダー、人工血管、感染症診断キットなどが含まれます。global-scm+2

この暫定税率引き下げは、先端産業の部材調達、グリーン転換の原料確保、医療高度化を同時に進める「ターゲット型の関税設計」といえます。対象品目に該当する企業にとっては、中国市場での価格競争力が大きく向上する機会です。[global-scm]

暫定税率と協定税率の使い分け

実務上、極めて重要なのが暫定税率と協定税率の比較です。暫定税率より協定税率の方が低い品目は普通に起こり得るため、単純に暫定税率の恩恵だけを見ていると、より有利な協定税率を見逃してしまいます。[global-scm]

中国は2026年も、24のFTA等(34の貿易パートナー)に基づく協定税率を継続し、これらを適切に比較して最適な税率を選択することが、コスト競争力を最大化する鍵となります。afpbb+1

税率比較だけで終わらず、原産地要件と証明運用(自己申告か、証明書か、保存義務は何か)まで同時に点検するのが定石です。原産地証明の取得には一定の手続きとコストがかかりますが、長期的には大きな関税削減効果が得られます。[global-scm]

実務チェックリストで漏れを防ぐ

協定税率を最大限に活用するために、以下の実務チェックリストを活用してください。[global-scm]

第一に、中国側税則の号列まで落として対象判定を行います。日本側のHS6桁一致だけで判断せず、2026年の暫定税率表(附表)で該当する税番があるかを照合します。照合の証跡として、該当箇所のPDF保存や社内台帳化まで行うことが推奨されます。[global-scm]

第二に、関税割当(タリフクォータ)対象かを確認します。935品目は「関税割当品目を除く」と整理されているため、対象外の取り違いを防ぐ必要があります。[global-scm]

第三に、協定税率との比較を必ず行います。ここは税率比較だけで終わらず、原産地要件と証明運用まで同時に点検するのが定石です。[global-scm]

日本企業が取るべき具体的アクションプラン

自社製品のHSコード分類と該当性確認

最初のステップは、自社製品の正確なHSコード分類です。日本のHSコードと中国のHSコードは基本的に6桁まで共通ですが、それ以降の細分番号は国によって異なります。[global-scm]

中国側の税則号列(細分)で該当判定し、暫定税率の適用対象か、あるいはFTA協定税率の対象かを確認します。ex指定品目は、仕様や用途で分かれることがあるため、製品の詳細な仕様書と照らし合わせた慎重な判断が必要です。[global-scm]

原産地証明取得体制の構築

RCEP等のFTA協定税率を活用するには、原産地証明の取得が必須です。社内に原産地証明取得のための専門チームを設置するか、外部の専門家(通関士、貿易コンサルタント)を活用する体制を整えます。[shigyo.co]

原材料のHSコード調査から原産品判定依頼申請書の作成、日本商工会議所への申請まで、一連のプロセスを標準化し、輸出案件ごとにスムーズに処理できる仕組みを作ることが重要です。[shigyo.co]

RCEP協定国内にて同じHSコード、同製品にて生産者の変更がない場合は、一度だけの手続きで今後の輸出時にも使用できるため、初期の手間を惜しまず確実に取得することが長期的なコスト削減につながります。[shigyo.co]

価格戦略と顧客交渉への反映

関税削減効果をどう価格戦略に反映するかも重要な経営判断です。暫定税率や協定税率が下がる品目は、インコタームズと関税負担者を再確認した上で、見積の更新と顧客への説明資料を準備します。[global-scm]

中国側買主が通関する取引でも、関税が下がった分の値引き圧力として返ってくるため、先回りして対応することが有効です。関税削減効果を全て顧客に還元するのか、自社の利益として確保するのか、あるいは一部を価格競争力として市場シェア拡大に投資するのか、戦略的な判断が求められます。[global-scm]

サプライチェーン全体の最適化

RCEPをはじめとするFTA活用は、単なる関税削減にとどまらず、サプライチェーン全体の最適化につながります。中国輸出が主力の企業は、RCEP利用によるコストダウン提案が有効であり、輸入企業は、仕入先選定で関税ゼロを活かせるかを再検討する機会となります。[yushutsu]

社内で「RCEP活用チェックリスト」や「原産地管理台帳」を整備することでスムーズな運用が可能になります。また、累積原産地規則(材料が複数のRCEP締約国で生産されても原産品として認められる規定)を活用すれば、より柔軟な調達戦略が可能になります。[yushutsu]

今後の展望と戦略的インプリケーション

中国のFTA拡大が生む新たな機会

中国のFTA戦略は今後も拡大を続けます。CPTPPへの加盟が実現すれば、日本を含むCPTPP加盟国との貿易における関税削減が一層進みます。また、中国が積極的に推進する「一帯一路」構想の沿線国とのFTA締結も進む可能性があり、日本企業にとっては新たな市場アクセスの機会が生まれます。[jipfweb]

日本企業は、こうした動向を注視しながら、中長期的なサプライチェーン戦略を構築する必要があります。特に、中国を生産拠点として第三国市場に輸出するビジネスモデルでは、中国が締結するFTAネットワークを最大限に活用することで、グローバルな競争力を高めることができます。

デジタル化による原産地証明の簡素化

RCEP協定では、原産地証明の方法として第三者証明(日本商工会議所による発給)、認定輸出者による自己証明、そして輸入者による自己申告の3つが認められています。今後、デジタル技術の進展により、原産地証明のプロセスがさらに簡素化される可能性があります。[jetro.go]

電子的な原産地証明や、ブロックチェーン技術を活用したサプライチェーンの透明性向上など、新しい技術の導入により、FTA活用のハードルが下がることが期待されます。日本企業は、こうした技術革新を積極的に取り入れ、競争優位性を確保する必要があります。

米国の保護主義との対比

トランプ政権による高関税政策が米国市場での事業環境を厳しくする一方で、中国が推進するFTA戦略は対照的に自由貿易の拡大を志向しています。日本企業にとって、米国市場と中国市場の両方でバランスの取れた戦略を構築することが重要です。

一方の市場での関税リスクを、他方の市場でのFTA活用によって緩和するという、リスク分散の観点も戦略的に重要です。特に、輸出先市場の多様化とFTAネットワークの戦略的活用は、地政学リスクへの対応としても有効です。

まとめ

中国が31の国・地域と締結した24のFTAに基づく協定税率は、2026年も継続適用されており、これらのFTA貿易額は中国の貨物貿易総額の45%を占めるまでに拡大しています。この巨大な協定ネットワークは、日本企業にとって戦略的に活用すべき重要な制度インフラです。recordchina+1

特にRCEP協定は、日中間で初めて関税削減が実現した歴史的な枠組みであり、すでに多くの日本企業が具体的な成果を上げています。暫定税率と協定税率の二重チェックを行い、原産地証明を確実に取得することで、大きなコスト競争力を獲得できます。jetro+3

日本企業は、自社製品の正確なHSコード分類、原産地証明取得体制の構築、価格戦略への反映、そしてサプライチェーン全体の最適化を通じて、中国のFTA戦略を最大限に活用し、グローバル市場での競争力を高めることが求められています。

免責事項

本記事は2026年2月13日時点で公開されている情報に基づいて作成されています。FTA協定の内容、関税率、原産地規則、手続き要件などは今後変更される可能性があり、本記事の内容が将来にわたって正確であることを保証するものではありません。また、本記事は一般的な情報提供を目的としており、特定の企業や個人に対する貿易実務の助言、税務相談、法律相談を意図したものではありません。実際にFTA協定税率を適用する際には、品目分類、原産地要件、証明手続きなど、個別の事情に応じた専門的な判断が必要となります。具体的な輸出入取引や関税申告を行う際には、必ず通関士、貿易実務の専門家、税理士、弁護士などの専門家にご相談ください。本記事の情報を利用したことにより生じたいかなる損害についても、筆者および関係者は一切の責任を負いかねます。