更新日:2026年2月25日

はじめに

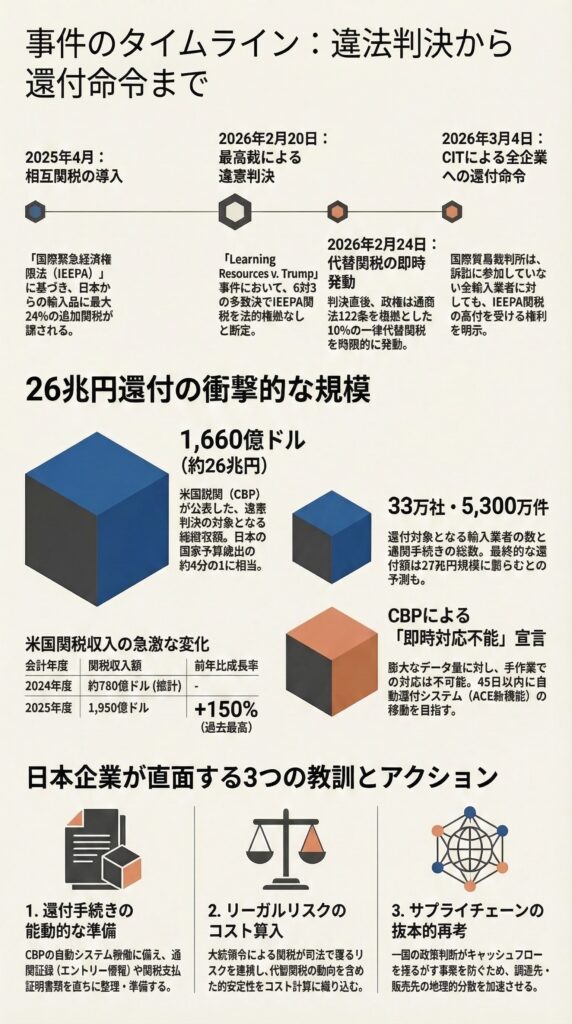

2026年2月20日、米連邦最高裁判所は6対3の判決で、国際緊急経済権限法(IEEPA)を根拠に大統領が関税を課すことはできないと判断しました。 これを受けてトランプ政権はただちに対応を迫られ、米国税関・国境取締局(CBP)は2026年2月24日午前0時(米東部時間)をもって IEEPA に基づく追加関税の徴収を停止しました。jdsupra+2

一方で、既に支払われた IEEPA 関税がどの範囲で、どのタイミングで、どのような手続きで還付されるのか、判決はその実務的な道筋を示しませんでした。こうした空白を埋める目的で、米上院民主党の Wyden、Shaheen、Markey の3議員が中心となり、19人の民主党上院議員の連署を得て Tariff Refund Act of 2026 を公表しました。finance.senate

この記事は、最高裁判決の内容、ホワイトハウスの大統領令・布告、CBP の CSMS 通知、法案本文と上院財政委員会の発表、および主要報道・調査機関の分析を突き合わせ、企業実務に落ちる論点だけを整理します。

忙しい人向けの要点

最高裁は2026年2月20日、6対3の判決で「IEEPA は大統領に関税賦課権を与えない」と結論づけた。多数意見はロバーツ首席判事が執筆した。jdsupra

CBP は2026年2月24日午前0時(米東部時間)以降に消費のために申告された貨物については、IEEPA に基づく追加従価税を徴収しないと通知し、該当する HTS コードを ACE 上で無効化する措置を取った。jdsupra+1

既に徴収された IEEPA 関税の規模は、ペンシルバニア大学ウォートン校の試算で2026年1月時点の累計で約1,647億ドル、最大で約1,750億ドルに達するとされる。 影響を受けた輸入者は30万1,000社超、申告エントリーは3,400万件超に上る。budgetmodel.wharton.upenn

上院の Tariff Refund Act of 2026 は、成立すれば施行日から180日以内に利息付きで全額還付することと、精算済みの輸入申告も再精算して返金する権限を CBP に義務付ける内容である。finance.senate

ただし、同日にホワイトハウスは通商拡大法(Trade Expansion Act)第122条に基づく一時的な輸入サーチャージ10%を150日間導入した。IEEPA 関税がなくなっても、輸入コスト全体が単純に下がるわけではない。craneww+1

何が起きたのか

最高裁判決の骨子

2026年2月20日の判決は、Learning Resources, Inc. v. Trump として確定した事件を中心に、複数の IEEPA 関税訴訟を統合して審理した結果である。natlawreview+1

多数意見を執筆したロバーツ首席判事は、IEEPA は大統領が「通常の経済取引を規制または禁止する」権限を認めるものであり、関税の賦課はその権限に含まれないと解釈した。賛成票を投じたのはロバーツ、ソトマイヨール、ケーガン、ゴーサッチ、バレット、ジャクソンの6判事。反対したのはカバノー、トーマス、アリトーの3判事である。jdsupra

判決が示したのは IEEPA 関税の違法性という骨格であり、既払い関税の還付手続き、各国との合意関税率の扱い、あるいは今後の政策空白をどう埋めるかといった実務面には直接触れていない。 トランプ大統領自身も判決後の声明で、既払い分の解決には数年にわたる裁判が必要になるかもしれないと述べており、還付の不確実性は政権も認識している。jetro.go+1

CBP が示した現場実務の変更

ホワイトハウスは判決を受けた大統領令で、複数の大統領令に基づく IEEPA の追加従価税を停止し、できる限り早く徴収を停止するよう各省庁に指示した。この大統領令は、セクション232(鉄鋼・アルミニウム等の安全保障上の追加関税)やセクション301(中国製品への追加関税)など、IEEPA 以外の法的根拠による関税は対象外であると明記している。pwc+1

CBP の CSMS 通知は、IEEPA に基づく追加従価税の徴収停止を2026年2月24日午前0時(米東部時間)以降に消費のために輸入申告された貨物に適用し、これに対応する HTS の追加コードを ACE システム上で無効化するとしている。セクション232やセクション301など他の根拠による関税への影響はないとも説明している。craneww+1

新たな一時関税:通商拡大法第122条サーチャージの導入

判決と同日の2026年2月24日、ホワイトハウスは通商拡大法(Trade Expansion Act of 1962)第122条に基づく大統領布告を発出し、輸入品全般に対して原則10%の一時的輸入サーチャージを150日間課すことを宣言した。発効は2026年2月24日午前0時1分(米東部標準時)で、原則として2026年7月24日午前0時1分(米東部夏時間)まで継続とされる。jdsupra+1

第122条は本来、国際収支の深刻な赤字への緊急対応を想定した条文であり、最大税率15%、最長150日間という上限が法律上明記されている。 トランプ大統領はその後、Truth Social 上で税率15%の検討を示唆したが、2026年2月25日時点において正式な新たな布告は発出されておらず、法的有効税率は10%のままである。 税率引き上げには別途の大統領布告が必要であり、自動的な引き上げ条項は現行の布告には存在しない。craneww+1

全品目一律ではない点にも注意が必要である。現行布告が除外を示す主なカテゴリーは以下のとおりである。craneww

重要鉱物・エネルギー製品

医薬品・医療用品

特定の電子機器・車両関連製品

セクション232の対象品目(すでに別途の関税が課されているため上乗せしない)

USMCA の原産地要件を満たすカナダ・メキシコ原産品

外国貿易ゾーン(FTZ)に関する特定の取り扱い

また、政権は IEEPA 関税の失効後の恒久的な措置としてセクション301に基づく新たな調査を開始しており、将来的には別の法的根拠による関税が後続してくる可能性がある。jdsupra

このため、IEEPA の停止によって輸入コストが大幅に低下する企業がある一方、第122条サーチャージによってコスト構造が実質的にはほとんど変わらない企業も存在する。企業側は、過去分の還付の議論と、現在進行形の関税コスト管理を分離して考える必要がある。

Tariff Refund Act of 2026 の中身をビジネス実務に翻訳する

Tariff Refund Act of 2026 は、上院財政委員会のランキングメンバーである Wyden 議員、Shaheen 議員、Markey 議員が中心となり提出した法案で、Senate Majority Leader の Schumer 議員を含む計22名の民主党上院議員が名を連ねている。finance.senate

180日以内の全額還付と利息

法案の核心の一つは、成立・施行の日から180日以内に、IEEPA に基づき支払ったすべての関税を利息付きで輸入者に返すよう CBP に義務付ける点である。finance.senate

ここで実務上の重要な注意点がある。180日の起算点は最高裁判決日(2026年2月20日)ではなく、法案が成立し施行された日である。成立が遅れれば、企業のキャッシュインはその分後ろ倒しになる。現時点では成立の見通しは確定していないため、時期は未定と扱うのが実務上正確である。

プロテスト手続きを飛ばす設計

法案は、関税法1930年第514条(19 U.S.C. § 1514)その他の法令にかかわらず還付を行うと規定する。 通常、輸入申告が精算(liquidation)された後、一定期間内にプロテストを提出しなければ関税評価が確定し、以後は争えなくなる。CBP は、プロテストの一般的な提出期限は精算から180日以内であると説明している。avalara+1

法案はこのプロテスト要件を立法上の手当てによって飛ばし、手続き上の理由で還付が妨げられないようにする意図が読み取れる。

精算済みでも再精算して返す

法案の中でも特に企業財務への影響が大きい規定が、再精算(reliquidation)の権限付与である。すでに精算済みの輸入申告であっても、IEEPA の追加税がなかった場合の税率に戻して再精算し、還付を実現する権限を CBP に与えている。finance.senate

これが実現すれば、プロテスト期限を過ぎた過去の申告分についても、立法を根拠に還付を受けられる可能性が生まれる。裏を返せば、法案が成立しない場合は、プロテスト期限の管理が企業の権利保全に直結する。

中小企業の優先と SBA 連携、進捗報告の義務

法案は実務面で中小企業(small businesses)を優先処理の対象と定め、中小企業庁(SBA)と連携して必要書類・手順・想定スケジュールを周知するよう求めている。 さらに、30日ごとの進捗報告を議会に提出する義務も規定されており、行政側の透明性が確保される設計となっている。finance.senate

中小企業にとっては、還付の入り口が明確化されるだけでも資金繰りの予測可能性が上がる。大企業にとっては、進捗の開示義務があることで還付時期の見通しが立てやすくなる。

顧客への還元:Sense of Congress の意味

法案は、輸入者・卸・大企業は顧客へ還付分を回すべきだという方向性を、いわゆる Sense of Congress(議会の見解)として盛り込んでいる。 これは法的強制力を生む規定ではなく、規範的・政治的なメッセージである。finance.senate

しかし、このメッセージが取引先や消費者団体に利用される可能性を企業は見ておく必要がある。強制力がないからといって無視できる性質の条項ではない。

Duty drawback との関係を整理する義務

法案は施行後60日以内に、IEEPA 関税に係る drawback 申請の取り扱いに関するガイダンスを発出するよう CBP に求めている。 すでに drawback を進めている企業、または今後 drawback による回収を検討している企業は、還付と drawback の二重計上が生じないよう事前に設計を確認しておく必要がある。finance.senate

企業にとっての機会

キャッシュフローの直接的な回復

IEEPA 関税として徴収された総額は、ペンシルバニア大学ウォートン校の試算で2026年1月時点累計約1,647億ドル、上院民主党の推計で最大約1,750億ドルとされる。 影響を受けた輸入者は30万1,000社超、申告エントリーは3,400万件超という規模である。nypost+1

企業単位で見れば、これは単なる利益の取り戻しにとどまらず、在庫資金・運転資金・投資余力の回復に直結する。法案が利息付き還付を明記している点は、資金調達コストの観点でも見逃せない。還付の権利がある可能性があるなら、保守的な資金計画を維持しながらも、早期に回収可能性の検討に着手する価値がある。

価格戦略と契約更改の交渉材料

過去の IEEPA 関税コストをどこまで販売価格に転嫁していたかで、顧客との再交渉の余地が変わる。具体的には以下のような論点が生じる。

価格に転嫁していた場合:将来の値下げ原資として活用するか、過去分の一部を顧客へ返すかの判断が必要になる

価格に転嫁できていなかった場合:損益回復として内部留保に充てるか、将来の設備投資・研究開発に回すかの選択が生じる

DDP 等の関税込み条件で取引していた場合:還付の帰属をめぐる解釈の違いが契約上の紛争の種になりやすい

法案が顧客還元を促す Sense of Congress を掲げている以上、取引先がこれを交渉の根拠として持ち出すシナリオは現実として想定しておく必要がある。

訴訟依存からの脱却と予見可能性の向上

最高裁は IEEPA 関税の違法性を確定したが、既払い関税の還付は判決の射程外であり、引き続き裁判所の判断または立法に委ねられた状態にある。 原告にしか自動還付されない可能性があるという懸念から、訴訟を提起する企業が相次いでいる状況も報告されている。cargopicks+2

法案が成立すれば、訴訟に頼らずに還付を受けられる行政上のルートが制度化され、企業の予見可能性が大幅に向上する。成立しなければ、プロテスト期限の管理と行政手続き・訴訟戦略の重要性が一段と高まる。

企業にとってのリスク

リスク1:法案の成立は保証されていない

Tariff Refund Act of 2026 は現時点では上院民主党が提出した法案であり、上院・下院それぞれでの審議と可決、大統領の署名という政治プロセスを経なければ成立しない。 共和党が多数を占める現在の議会構成において、民主党単独の提案が速やかに成立する保証はない。reuters+1

企業として取るべき姿勢は、法案成立を前提とした資金計画や値下げコミットメントを先行させないことである。還付はあくまで条件付きのシナリオとして財務計画上のオプションに位置付けて管理するのが安全である。

リスク2:誰が還付を受け取るのかをめぐる摩擦

法案は還付先を importer of record(輸入者として記録された主体)とする原則を置いている。 しかし、関税コストを経済的に実際に負担した主体は、取引構造や価格転嫁の有無によって輸入者名義と一致しないことが多い。現実に起こりやすい論点を挙げる。finance.senate

米国子会社が輸入者名義だが、関税コストの実質的な負担は日本本社が行っていた場合

取引条件上、顧客に転嫁していたが、顧客側から返金を求める要求が来る場合

ディストリビューター経由で輸入していたため、最終的な負担者が特定しにくい場合

これらの摩擦は法案の Sense of Congress が予期している問題でもある。企業は会計処理の整合性だけでなく、社内の商流設計と取引契約の条項整備を今から進める必要がある。

リスク3:プロテスト期限の管理が権利保全の死活線になる

法案が成立しない場合、既払い関税の還付は現行法上の手続き、すなわちプロテストや訴訟に依存することになる。CBP はプロテストの一般的な提出期限を精算(liquidation)から180日以内と説明している。avalara

すでに精算が完了しており、精算日から数えて期限が迫っている輸入申告については、法案成立の見通しが明らかになる前に期限を徒過してしまうリスクがある。企業は今の段階で、対象申告の精算日と残日数を把握しないと、権利を失う可能性がある。法案の行方が不透明な時期ほど、期限管理の事故が増える傾向がある。

リスク4:受領インフラが整っていないと入金が遅れる

CBP は2026年2月6日以降、還付金を原則として ACH(自動決済機関)による電子送金で支払う運用に移行している。 受取には ACE ポータルでの銀行口座情報の登録が必要であり、登録がない場合は利息が付かない可能性も指摘されている。avalara

米国に銀行口座を持たない海外企業、または輸入者名義と口座名義の間に不一致がある場合は、還付の権利があっても受領が滞るリスクがある。財務部門のタスクとして ACE への口座登録を早期に完了させることが推奨される。

リスク5:今後の関税は IEEPA とは別軸で残る

IEEPA 関税が停止されても、輸入コスト全体が即座に下がるとは限らない。大統領令はセクション232・セクション301など IEEPA 以外の関税は対象外と明記しており、これらは引き続き有効である。pwc+1

加えて、通商拡大法第122条に基づく一時サーチャージ(現行10%)が2026年7月24日まで継続する。さらに、政権はセクション301を根拠とした新たな調査を開始しており、将来的に別の法的根拠に基づく恒久的な関税が後続してくる可能性がある。jdsupra

過去分の還付と将来の関税コストは別の問題として管理し、価格戦略・調達計画・契約条件の見直しはそれぞれ独立して行う必要がある。

企業が今すぐ着手すべき実務ロードマップ

ステップ1:対象輸入申告の棚卸し

最初に行うべきは、過去の輸入申告のうち IEEPA の追加従価税を支払ったものを特定することである。CBP が ACE 上で無効化した HTS コードを手掛かりに、通関ブローカーに対象エントリーの抽出を依頼できる。 最低限以下のデータを揃えることが目標となる。craneww

エントリー番号と輸入日

精算の有無と精算日(liquidation date)

IEEPA の追加税として支払った金額

輸入者名義(importer of record)と実質的な支払主体の一致・不一致

ステップ2:精算日を軸にした期限管理の設計

法案の成否にかかわらず、精算日を起算点とした期限管理を社内に設ける。プロテストの一般的な期限は精算から180日であることを念頭に、以下のような段階別アラートを設計することが実務に効く。

精算済みで精算から90日以内(比較的余裕あり)

精算済みで精算から90日超150日以内(要優先対応)

精算済みで精算から150日超(緊急、通商弁護士への即時連絡を推奨)

未精算(動向確認が必要)

期限が迫るほど、通関ブローカーと通商弁護士の緊密な連携が不可欠になる。

ステップ3:ACH 受領体制の整備

CBP の電子送金への移行に対応するため、ACE ポータルへの銀行口座情報の登録を財務部門のタスクとして速やかに完了させる。 米国口座を持たない場合や、輸入者名義と口座名義が異なる場合は、受領方法の設計を通関ブローカーと事前に詰めておく必要がある。avalara

ステップ4:取引先との還付帰属合意の前倒し

還付が発生した場合に備え、以下の事項を取引契約に明記しておくことで、後からのトラブルを防ぎやすくなる。

還付金の帰属先の明記

還付を受けた場合の価格調整の有無と方法

過去分の返金要求への対応方針

還付申請のために相手方が提供すべき情報の範囲

法案の顧客還元メッセージが取引先の交渉姿勢を強める可能性があるため、契約上の根拠を先に整えておくことが有利に働く。

ステップ5:今後の関税を前提にした調達・価格計算の再設計

通商拡大法第122条の一時サーチャージは原則10%で2026年7月24日まで継続する。加えて、USMCA 要件の充足有無やセクション232の対象品目かどうかによってコストの実態は大きく異なる。将来にわたる関税変動を織り込んだ調達シナリオと価格体系の再設計を、過去分の還付議論とは切り分けて独立して進めることを推奨する。

まとめ

Tariff Refund Act of 2026 は、成立すれば精算済み申告への再精算とプロテスト手続きの迂回という設計によって、企業のキャッシュフロー回復に対して最も現実的な行政ルートを提供する可能性がある。関税の違法性が確定した今、残る最大の不確実性は「どの手続きで、いつ返ってくるのか」であり、法案はその不確実性を縮小する機能を持つ。budgetmodel.wharton.upenn+1

一方で、法案の成立は与野党対立の中で不確実であり、誰が還付を受け取るかという商流上の摩擦、期限管理のリスク、受領インフラの不備、そして IEEPA とは独立して継続する複数の関税措置の存在は、企業が並行して管理すべき課題として引き続き残る。

今週から取り掛かれる最優先事項は、対象輸入申告の棚卸し、精算日ベースの期限管理の設計、および ACH 受領体制の整備の3点である。これらは法案の成立・不成立どちらのシナリオにおいても損失を最小化する基本線となる。craneww+1

免責事項

本稿は、公開情報(連邦最高裁判決、ホワイトハウスの大統領令・布告、CBP の CSMS 通知、上院法案本文および上院財政委員会の発表、主要報道機関・研究機関の公表資料)に基づき、2026年2月25日時点での一般的な情報提供を目的として作成したものです。本稿は法務・税務・会計・通関に関する専門的助言を構成するものではなく、特定の企業・取引・申告状況に対する個別の見解を示すものでもありません。

関税の還付・申告・精算に関する実務は、品目分類・原産地認定・取引条件・申告状況・精算状況・契約内容などにより個別に大きく異なります。本稿の内容は法案の審議・成立状況、CBP の通知・運用変更、大統領令・布告の改廃などによって随時変化する可能性があります。

実際の対応にあたっては、最新の CBP 公式通知・大統領令・布告・法案の動向を必ず確認のうえ、通関業者・通商弁護士・税理士・公認会計士などの有資格専門家に相談されることを強く推奨します。本稿の内容に基づいて行われた判断・行動により生じたいかなる損害についても、作成者は一切の責任を負いかねます。